Liquidität

Liquidität ist für jede Organisation und jederzeit überlebensnotwendig. Deshalb ist Liquidität einer der 5 Top-Controls (vgl. AMPEL im Management).

Eine Organisation ist liquide, wenn sie jederzeit in der Lage ist, sämtliche zwingend fälligen Zahlungen termingerecht zu leisten. Schafft sie das nicht, muss sie nach Gesetz ihre Zahlungsunfähigkeit anmelden, was zum Konkursverfahren und als Folge in den meisten Fällen zur Auflösung der Organisation führt.

Liquidität = Jederzeitige Zahlungsfähigkeit

Die jederzeitige Zahlungsfähigkeit muss folglich kurzfristig (Tag, Monat, Jahr) sowie über mehrere Jahre und unter Berücksichtigung strategischer Entwicklungen sichergestellt werden.

Banken und ähnliche Institutionen können wegen der grossen Zahlungsein- und -ausgänge mehr oder weniger täglich zahlungsunfähig werden, weil grosse Zahlungsausgänge einen oder mehrere Tage vor dem (Rück-)Eingang abgelaufener Ausleihungen eintreten können. In Banken ist somit eine täglich nachgeführte Zahlungsbereitschaftsplanung unumgänglich. In den meisten anderen Unternehmen ist eine monatliche Planung der Geldflüsse ausreichend.

Insolvenzursachen

Die Tragweite ungenügender Planung, Beobachtung und Steuerung der eigenen Liquiditätssituation im betriebswirtschaftlichen Zusammenhang lässt sich aus den alljährlichen Analysen des österreichischen Kreditschutzvereins KSV 1870, erkennen. Der KSV analysiert als Gläubigerschutzverband alljährlich die Insolvenzen in Österreich (rund 3’000) und klassiert sie nach Ursachen. Die Analyse für das Jahr 2019 hat folgende Reihenfolge der Insolvenzursachen ergeben:

-

- 42,6% sind Folgen operativer Mängel (Absatzschwächen, Finanzierung und Liquidität, Planungs- und Controllingschwächen)

- Rund 21% sind Folgen von Gründungsfehlern (u.a. fehlendes Branchen-Know-How, Unerfahrenheit, ungenügende betriebswirtschaftliche Ausbildung, zu wenig Gründungskapital)

- Rund 10% sind auf Vernachlässigung der eigentlichen Geschäftsführung zurückzuführen.

Nach den Erkenntnissen des KSV ist typischerweise der Chef für die Insolvenz verantwortlich und nicht die Konkurrenz oder die Umwelt. Dieses Resultat gilt für Jungunternehmen (bis 5 Jahre) wie für länger bestehende Organisationen. Die statistisch belegten Erkenntnisse weisen darauf hin, dass die regelmässige systembasierte Planung und Verfolgung der Liquidität nicht vernachlässigt werden darf und dass die Auswirkungen der kurz- und mittelfristigen Mengen- und Leistungsplanung auf die Geldflüsse abzubilden sind, damit richtige und fundierte Entscheidungen getroffen werden können. Schon im Rahmen der strategischen Planung ist zu klären, ob die durch einen strategischen Plan ausgelösten Zahlungsausgänge rechtzeitig durch genügende Zahlungseingänge gedeckt sein werden.

Zahlungsbereitschaftsplan

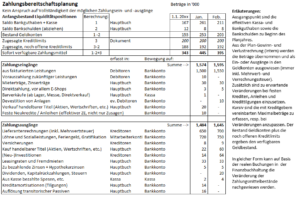

Aus nachstehendem Beispiel ist nachzuvollziehen, wie und basierend auf welchen Grundlagendaten eine monatlich fortgeschriebene Zahlungsbereitschaftsplanung erstellt werden kann. Ausgangsdaten sind einerseits die sofort verfügbaren Zahlungsmittel, welche am Beginn des Planjahres zur Verfügung stehen werden und andererseits die Plan-Gewinn- und Verlustrechnung (Plan-GuV) des bevorstehenden Jahres. Deren Entstehung kann im Simulationsmodell zum Buch «Management-Control-System» nachvollzogen werden.

Mit dieser Systematik kann weitgehend sichergestellt werden, dass die Organisation im Planjahr zahlungsfähig bleibt. Ausnahmesituationen, vor allem als Folge von Umsatzeinbrüchen, können zwar immer noch eintreten. Das hat die Corona-Pandemie eindrücklich gezeigt.

Der planende Finanzchef muss sich deshalb überlegen, wie gross das Sicherheitspolster zur Erhaltung der jederzeitigen Zahlungsfähigkeit sein sollte. Eine bewährte Faustregel besagt, dass die gesamten Personalkosten inklusive Sozialleistungen plus der durchschnittliche Kreditorenbestand von zwei Monaten aus den sofort verfügbaren Zahlungsmitteln bezahlt werden können. Im Zahlenbeispiel ist dieses Sicherheitspolster noch nicht vorhanden. Der Finanzchef ist folglich gefordert, mit den Banken erhöhte Kreditlimiten auszuhandeln. Kann die Zahlungsbereitschaftsplanung in den Verhandlungen für die Gewährung weiterer Kredite oder für erhöhte Kreditlimiten den Banken vorgelegt werden, erhöht dies die Erfolgschancen und hilft eventuell dabei, günstigere Konditionen auszuhandeln.

Die jederzeitige Zahlungsfähigkeit ist aber auch unter Berücksichtigung strategischer Pläne im Mehrjahreshorizont zu beachten. Denn die notwendigen Zahlungsmittel sind von den Investitionen, den geldwirksamen Kosten und den Umsätzen abhängig, welche durch strategische Entscheidungen hervorgerufen werden. Die Investitionen in Erfolgspotenziale (hauptsächlich zusätzliche Projektkosten), Lagerbestände und Anlagen sind eventuell mehrere Jahre vorher zu bezahlen, bevor die zu erzielenden Umsätze zu Geldrückflüssen führen. Das erfordert genügend Mittelzufluss von den Eigentümern und meistens auch erhöhte Kreditlimiten von den Banken.

Ein Zahlungsbereitschaftsbudget auf Mehrjahresbasis ist in diesem Fall ausreichend, da ja die genauen Zahlungstermine nicht bekannt sind. Dieses zu erstellen setzt voraus, dass die erwarteten Auswirkungen der strategischen Pläne in der Mittelfristplanung abgebildet werden. Das sind Umsatzentwicklungen, (proportionale) Produktkosten, Kostenstellen- und vor allem Projektkosten sowie (Neu-)Investitionen ins Anlagevermögen und in Lagerbestände. Um belastbare Werte zu erhalten, empfiehlt es sich, den Prozess der Kostenstellen- und Projektplanung sowie der Produktkalkulation schon in der Mittelfristplanung mengen- und leistungsbezogen aufzubauen. Daraus können Plan-Gewinn-und-Verlustrechnungen und Planbilanzen abgeleitet werden, die wiederum Eingang in die mehrjährige Finanzplanung finden. Diese kann weitgehend gleich strukturiert werden wie der oben dargestellte Zahlungsbereitschaftsplan. In den Spalten stehen dann die Planjahre anstelle der Monate. Damit können bestehende und neue Aktionäre sowie die Banken erkennen, wann welche grossen Geldabflüsse zu erwarten sind und wie lange es dauert, bis die Umsätze zu entsprechenden Geldrückflüssen führen. Mit dieser Information steigen für die Unternehmensleitung die Aussichten, die vorgesehene Entwicklung auch termingerecht und zu guten Konditionen mit zusätzlichem Eigenkapital und neuen Kreditlinien finanziert zu erhalten. Da trotz Planung Unsicherheiten bestehen bleiben, sind immer Kreditlimiten mit grossen Reserven auszuhandeln.

Insgesamt ist zu erkennen, dass mengen- und leistungsbezogene Planung auch eine zentrale Voraussetzung zur Steuerung des Top Controls «Liquidität» bildet. Die Voraussetzungen dazu werden mit dem ganzheitlichen Management-Control-System geschaffen. Im Buch Management-Control-System und im Simulationsmodell wird der Aufbau des erforderlichen Systems vor allem in den Kapiteln 4 und 10 beschrieben und dargestellt.

Die wesentlichen Kennzahlen zur Beurteilung der Liquiditätssituation werden im Controller-Leitfaden in Kapitel 7.3 beschrieben.